Компас | все материалы раздела

«Росфинагентство»: правительство отдаёт управление валютными резервами в руки частной коммерческой структуры. Ч.1, 2

29 Января 2013

Автор: Владислав Жуковский

Ч.1 Какие безумные средства аферисты хотят подарить коммерческой структуре

Послушный депутатский контингент «Единой России» проголосовал в первом чтении за поправки к Бюджетному кодексу. Врубились они или не врубились, за что голосовали, но триллионы, которые входят в Резервный фонд и Фонд национального благосостояния вслед за этим авантюристическим актом попадут в руки игроков на бирже.

Прежде всего, нужно чётко понимать о каком порядке цифр идёт речь и какого масштаба активы будут выведены из под контроля государства. Согласно официальным оценкам Банка России, размер средств Резервного Фонда за период с 1 января 2012г. по 1 января 2013г. подскочил в 2,32 раза и достиг отметки в 1,885 трлн. рублей. Объем средств в Фонде национального благосостояния по состоянию на начало 2013. составляет порядка 2,690 трлн. рублей. В совокупности в российской нефтегазовой «кубышки», в угоду которой Минфин ежегодно изымает из отечественной экономики свыше 3-5% ВВП (в лучшие годы 7-10% ВВП) и поддерживает хроническое недофинансирование экономики, ЖКХ, образования и здравоохранения, по состоянию на начало 2013г. без дела лежит свыше 4,575 трлн. рублей. Это эквивалентно 152,5 млрд. долл. или 35% федерального бюджета России в 2012г.

Всего же, согласно оценкам самого Банка России, по состоянию на 1 декабря 2013г. совокупный размер неиспользуемого остатка средств Минфина на счетах в Центральном Банке России и в коммерческих банках составляет 8,823 трлн. рублей. Из которых 7,436 трлн. рублей приходится на средства, размещённые на счетах в Банке России, а 1,387 трлн. рублей – на остаток средств в коммерческих банках.

Только за период с начала 2012 г. объём лежащих без дела средств Минфина, полученных в результате изъятия денег из экономики под антинаучные рассуждения о борьбе с инфляцией (инфляция в России носит немонетарный характер и обусловлена скачкообразным ростом цен на услуги ЖКХ, ГСМ, транспорт, продовольствие, а также высокими коррупционными поборами, монополизмом и дорогими кредитами), подскочил на 34,7% (с 6,547 трлн. рублей). Тогда как ещё в начале 2011г. размер временно свободных средств федеральных органов власти достигал 4,832 трлн. рублей.

Другими словами, российские чиновники, судя по их заявлениям, готовы вывести практически 73,5% федерального бюджета России из под контроля государства (если с огромной натяжкой считать Банк России органом государственного управления) и отдать под контроль коммерческого ОАО. Эта сумма эквивалентна практически 13,5% ВВП России – именно о таком порядке цифр может идти речь в случае, если все свободные средства Минфина будут переданы под контроль коммерческой структуры, которая получит право распоряжаться ими по своему усмотрению.

Что касается размера государственного долга, то по состоянию на начало 2013г. внутренний долг федерального правительства достигал 3,995 трлн. рублей (133,2 млрд. долл.), тогда как внешняя задолженность правительства перед иностранными кредиторами составляет порядка 40,9 млрд. долл. Итого: совокупная долговая задолженность федерального правительства перед кредиторами достигает 174,1 млрд. долл.

Однако если учесть внешнюю задолженность российских компаний и банков, в которых государство владеет контрольным пакетом акций и, по сути дела, является основным акционером и гарантом возвратности выданных ресурсов, суммарная задолженность окажется многократно больше. По оценкам самого Банка России, по состоянию на первое января 2012г. совокупная внешняя долговая нагрузка государственного сектора в расширенном определении (с учётом обязательств госкомпаний, госбанков, государственных гарантий и поручительств и т.д.) превышала 220,4 млрд. долл.

К сожалению, более свежих данных по детализированной разбивке внешних заимствований российских резидентов в настоящий момент не имеется. Однако, учитывая, что в целом размер внешнего долга России за период с 1 января 2012г. по 1 января 2013г. увеличился на 15,4% (с 540,5 до 623,9 млрд. долл.), то логично предположить, что объём задолженности государства, а также государственных компаний и госбанков по состоянию на начало 2013г. варьируется в диапазоне 250-255 млрд. долл.

Таким образом, получается, что, по самым скромным оценкам, чиновники Минфина, Банка России и некоторые особо зараженные либерализмом вице-премьеры намерены передать в руки частного акционерного общества порядка 326,6 млрд. долл. (средства Резервного фонда, ФНБ и совокупный государственный долг России в узком определении).

Если к этой цифре прибавить внешнюю задолженность государственных банков и госкомпаний, то объём средств под управлением «Росфинагентства» увеличится на 210 млрд. долл. (или на 64,4%) – до 536,6 млрд. долл.

Если же в эту сумму включить прочие временно свободные средства федеральных органов власти, которые без дела лежат на счетах Минфина в Банке России и коммерческих банках, то размер активов, управлением над которыми получит частное акционерное общество, увеличится ещё на 143,3 млрд. долл. и превысит 679,9 млрд. долл.

Рис.1 «Нефтегазовая кубышка» России

Источник: Банк России, Минфин

Для сравнения, эта сумма (20,4 трлн. рублей), практически в 1,7 раз превышает совокупный размер федерального бюджета России в 2012г. и эквивалентна 30% ВВП России. Безусловно, коррумпированным чиновникам и глобальному бизнесу, представленному транснациональным капиталом, есть за что бороться – в условиях сползания мировой экономики в новую фазу глобальной рецессии эти средства могут помочь очень многим стратегическим конкурентам России удержаться на плаву и заработать колоссальные прибыли.

Да, замминистра финансов Сергей Сторчак, известный широко публике благодаря тому, что, насколько можно судить, стал «разменной картой» в противостоянии «силовиков» и «либералов» и по этой причине провел в СИЗО «Лефортово» 11 месяцев, уже успел заявить, что на начальном этапе новое финансовое суперведомство получит в распоряжение 10% средств Фонда национального благосостояния. По его мнению, ни о какой полной передаче накопленных в резервных внебюджетных фондах средств не может быть и речи – якобы они и так вложены в наиболее высоколиквидные активы и управляются Банком России.

Однако, во-первых, в случае «политической целесообразности» мнение Сергея Сторчака никто и не спросит – он даже не министр и не вице-премьер. Во-вторых, репутация самого Сторчака, который успел сесть в СИЗО по обвинениям в махинациях при списании долгов иностранных государств перед Россией и, списав свыше 85 млрд. долл. долгов третьих стран перед РФ, умудрился втянуть Россию в долговую кабалу (внутренний госдолг расширился до 4 трлн. рублей), не вызывает никакого доверия. В-третьих, как показал опыт с госкорпорациями и прочими «институтами развития», ничто не помешает доморощенным либералам, делающим бизнес на коммерциализации бюджетной сферы и распродаже госимущества, после окончательного наполнения ресурсной базы за счёт средств налогоплательщиков, затем провести приватизацию вновь образованного акционерного общества. В-четвёртых, даже если Сторчак окажется прав, то совершенно ничто не помешает другим чиновникам уже в скором времени пересмотреть планы инициаторов и внести существенные изменения в закон о «Росфинагентстве».

Приватизация государственных финансов

Да, безусловно, практически наверняка будет составлена инвестиционная декларация, в которой будет содержаться описание функций, целей и задач «Росфинагентства», а также обозначен список активов (ценных бумаг, депозитов, драгоценных металлов и камней и т.д.), в которые будет разрешено вкладывать международные резервы России. Однако дело не в этом – ещё никого в России (включая сам Банк России и Минфин) не останавливали прописанные в законах и нормативных актах положения.

Парадокс заключается в том, что совершенно невозможно, с точки зрения здравого смысла, и с позиций рационального мышления (ели таковым не считать разворовывание бюджетных средств и создание условий для коррупционных поборов) необходимость создания не просто отдельно взятого ведомства, которое получит право распоряжаться золотовалютным запасом страны, но акционерного общества.

Совершенно невразумительными выглядят попытки чиновников списать свои действия на мировой опыт и объяснить их попытками пойти по пути Норвегии, где управлением государственными резервами занимается специальное ведомство – Государственный пенсионный фонд Норвегии. Который в свою очередь делится на Глобальный фонд (Государственный нефтяной фонд) и Фонд Норвегия (Государственный страховой фонд). Под управлением их к 2012 году находилось свыше 570 млрд. долл. Аналогичные фонды есть в ОАЭ (ADIA – 650 млрд. долл.), Саудовской Аравии (SAMA – 470 млрд.), Китае (SAFE – 400 млрд., CIC – 350 млрд., HKMA – 310 млрд.), Сингапуре (GIC – 260 млрд.) и т.д.

Однако практически ни в одной стране мира управлением ЗВР, и тем более государственным долгом, не занимается частная коммерческая организация в форме акционерного общества, пускай и принадлежащая государству и контролируемая Минфином. Обусловлено это тем, что международные резервы, также как и государственный долг, относятся к стратегической области государственных финансов и напрямую связаны с обеспечением финансово-экономического суверенитета страны.

Отдавать эту сферу финансовых отношений в руки акционерного общества, которое является государственным только на бумаге и лишь до поры до времени, является принятием недопустимых рисков и проявлением преступной халатности.

По крайней мере, в большинстве крупных экономически развитых и динамично развивающихся экономик, но только не в России, которая уже давно превратилась в «дойную корову» транснационального капитала, из которой ежегодно в рамках системы неэквивалентного внешнеэкономического обмена выкачивается свыше 200-250 млрд. долл. в пользу глобального бизнеса и финансовой системы стратегических конкурентов.

Ч.2 Россия ежегодно теряет триллионы рублей от проводимой финансовой политики

Если бы российские чиновники, критически значимая часть которых рассматривают государственную службу в качестве эффективного инструмента безнаказанного обогащения и хорошо вознаграждаемого механизма сдачи финансово-экономического суверенитета страны, действительно хотели повысить эффективность использования ЗВР (о чём на протяжении многих лет говорят лучшие экономисты и учёные РАН), то они бы могли без всяких проблем сделать это уже сегодня и без передачи стратегических резервов России в руки частной структуры.

Прежде всего, в глаза бросается крайне низкая эффективность управления международными и резервами, которые в номинальном выражении приносят России менее 1,5-2% годовых, что не покрывает инфляцию в США, ЕС, Японии и других странах, в валютах которых номинированы ЗВР. С учётом реальной инфляции и падения покупательной способности резервных валют в связи с беспрецедентной накачкой международной финансовой системы со стороны ФРС США, ЕЦБ, Банка Японии, Банка Англии, Банка Швейцарии (всего эмитировано порядка 7 трлн. долл. за последние 5 лет). Реальное обесценение российских международных резервов превышает 7-10% ежегодно.

При этом нужно чётко отдавать себе отчёт в том, что от подобного рода «финансовой политики» накопления денег на «чёрный день», которые в условиях осознанного отказа властей от модернизации экономики и возрождения наукоёмких производств превращаются в «гробовые деньги» для похорон на кладбище «банановых республик», Россия несёт колоссальные инвестиционные потери. Размещая за рубежом искусственно изъятые из экономики средства Резервного Фонда и Фонда национального благосостояния под 1,5-2%, тогда как отечественные компании и банки, не имеющие доступа к долгосрочным и доступным финансовым ресурсам, вынуждены влезать в долговую яму и занимать за рубежом.

Только по оценкам академика С.Глазьева, на так называемых «процентных ножницах» Россия ежегодно теряет как минимум 35-40 млрд. долл. Тогда как Банк России оценивает чистые инвестиционные потери отечественной экономики в 2012г. от уплаты процентов по кредитам, дивидендов иностранным акционерам (чаще всего российским олигархам с оффшорной пропиской), ренты и прочих доходов на капитал в размере 53,4 млрд. долл.

Всего же по итогам 2000-2012г. только на разнице уплачиваемых и получаемых факторных доходов (проценты, дивиденды, рента и т.д.) и хронического нежелания Центрального Банка России исполнять свои функции кредитора последней инстанции и основного инструмента рефинансирования экономики, Россия потеряла свыше 320,6 млрд. долл. Именно такова цена, которую заплатила Россия от осознанного отказа Банка России развивать комплексную систему рефинансирования отечественной экономики и превращения ЦБ РФ в филиал ВРС США и «валютный обменник».

И это не считая колоссального по своим масштабам чистого вывоза капитала за рубеж со стороны частного сектора, превысившего отметку в 56,8 млрд. долл. по итогам 2012г. (с учётом операций валютного свопа Банка России и коммерческих банков в размере 8,8 млрд. долл. нетто-отток капитала превысил 65,6 млрд.) и 365 млрд. за период 2008-2012г. А также хроническое отрицательное сальдо торговли услугами (44,8 млрд. в 2012г. и 153,5 млрд. за 5 лет), отрицательный баланс оплаты труда нерезидентов (12,3 млрд. долл. и 53,4 млрд. соответственно) и отрицательное сальдо счёта операций с капиталом (5,1 млрд. долл. в 2012г.).

С учётом упущенных возможностей, недополученных прибылей от капитала, неуплаты налогов и сборов, недозагрузки производственных мощностей, недофинансирования национальной экономики и изношенной на 80-85% базовой инфраструктуры, сокращения рабочих мест в реальном секторе экономики (свыше 115 тыс. только в 2012г.), Россия потеряла от статуса «дойной коровы» в одном только 2012г. свыше 200-250 млрд. долл. Что эквивалентно 10-11% ВВП и как минимум 50% федерального бюджета в 2012г.

Коррупционные мотивы создания Росфинагентства

Весьма вероятно российские чиновники преследуют сразу несколько целей. С одной стороны, становится понятно, почему на протяжении 11 лет Минфин и Банк России столь усердно изымали из экономики триллионы рублей и вывозили за рубеж, финансируя модернизацию и научно-технический прогресс у стратегических конкурентов России: США, ЕС, Японии, Великобритании и т.д. Тем самым чиновники создавали за счёт кармана россиян финансовый актив, которым и намерены управлять после создания Росфинагентства.

В этом же ключе объясняется безудержный рост долговых заимствований государства на протяжении последних лет при отсутствии всякой необходимости в подобного рода деятельности. Несмотря на то что на протяжении последних лет федеральный бюджет сводится либо с профицитом (1,4% по итогам января-ноября 2012г. и 0% по итогам года), либо с незначительным дефицитом, а размер неиспользуемых средств Минфина разбух с 4-4,5 трлн. Рублей в 2009г. до 8,8 трлн. по итогам 2012г., Минфин умудрился увеличить внутренний долг правительства с 1,423 в феврале 2009г. до 3,977 трлн. рублей по состоянию на декабрь 2012г.

Судя по всему, имело место изначальное желание не только отчитаться перед «старшим братом» в Вашингтоне и получить свой откат за кредитование бюджетных дефицитов. Складывается впечатление, что чиновники изначально нацеливались на приватизацию системы государственных финансов и, прежде всего, её наиболее лакомой после бюджетных ресурсов части – международных резервов и внешнего долга. Очень похоже на то, что на протяжении последних лет чиновники просто-напросто осознанно создавали финансовую базу, загоняя в ЗВР всё больше средств из бюджета, для того чтобы затем самим получить возможность поправлять ими по своему усмотрению.

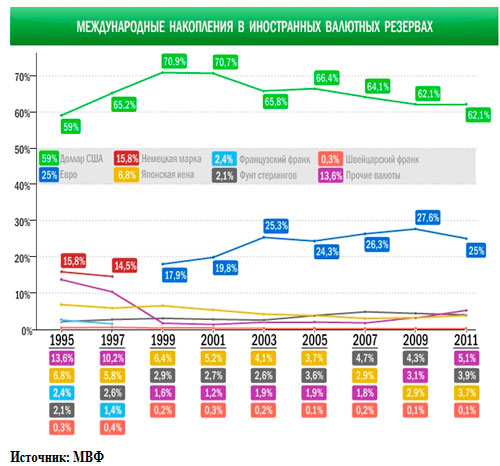

Рис.2 Валютная структура международных резервов

Совершенно очевидно, что созданием частного акционерного общества дело не ограничится и на примере создаваемого Росфинагентства будет опробован опыт РАО ЕЭС и многочисленных госкорпораций. Которым также изначально выдавались бюджетные средства из кармана налогоплательщиков, а потом под бурные разговоры о необходимости модернизации, либерализации и создания конкурентной среды они переквалифицировались в акционерные общества и уходили в частные руки. Да, безусловно, изначально создаваемая правительством управляющая компания на первых порах будет принадлежать государству. Однако ничто не мешает ей завтра с лёгкостью сменить своего владельца и перейти в руки частного капитала.

По-крайней мере иного объяснения вдруг нечаянно возникшей необходимости передачи международных резервов и государственного долга в руки частной компании и не получается найти. Форма АО не имеет совершенно никаких преимуществ с точки зрения обеспечения возможности управления ЗВР и госдолгом перед федеральными органами власти и теми же самыми ГУПами кроме того, что существенно упрощает процедуру банкротства учреждения и осуществления смены владельца компании и тех активов, которые ей принадлежат.

Именно в этом и состоит основное преимущество акционерного общества – оставаясь де-юре под формальным контролем государства, оно де-факто выступает в качестве самостоятельного хозяйствующего субъекта, судебные преследования и арест имущества которого становятся весьма простой процедурой. Это автоматически понижает статус и правовой иммунитет учреждения как инвестора – одно дело, когда речь идёт о Банке России, пускай и зависимом от глобального бизнеса и ставшего филиалом ФРС США. Другое дело, когда речь идёт о частной коммерческой структуре, формально принадлежащей государству.

Попытка правительства, а точнее сказать, Минфина и Банка России, которые уже давно, судя по их действиям, превратились в инструмент внешнего управления отечественной экономикой и ступор модернизации, вывести государственный долг, а также средства «нефтегазовых кубышек» из под контроля федеральных властей иначе как диверсией против финансово-экономического суверенитета и не назовешь. Это напоминает желание создать узаконенную систему коммерциализации бюджетных ресурсов и выслужиться перед глобальным бизнесом.

Более того, помимо контроля за порядком формирования структуры (валютной, временной, страновой и т.д.) и управлением государственными валютными резервами по совершенно неведомой причине этому же ведомству планируется передать полномочия по управлению государственным долгом России.

Причём до сих пор совершенно непонятно, идёт ли речь исключительно об управлении финансовыми обязательствами России (т.е. подлежащими уплате долговыми обязательствами и кредитами иностранным кредиторам и номинированными в иностранной валюте займами), или это очередное суперведомство получит право по своему собственному усмотрению также распоряжаться финансовыми активами правительства. Другими словами, будет иметь возможность самостоятельно решать, кому, когда и на каких условиях предоставлять новые займы и списывать ранее выданные долги.

В подавляющем большинстве экономически развитых стран и динамично развивающихся «азиатских тиграх», где с коррупцией «борются» не только на словах и не только в предвыборный период, функции по управлению золотовалютными резервами и государственным долгом строго разграничены в силу принципиального отличия характера этих операций и недопущения возможности возникновения конфликта интересов, когда ошибочные действия властей при размещении валютных резервов и убытки от обесценения вложений в долговые бумаги иностранных заёмщиков покрываются за счёт предоставления новых займов терпящим крах должникам.

Читайте продолжение: Ч.3 Вместо реальных действий – имитация

Обсуждение статьи

- пенсионер

Feb 12 2013 7:11PM ВВП наконец понял что дальнейшее вливание в различные сферы экономики бесполезны.Возглавит общество скорее всего - Кудрин.Не зря ВВП в последнее время закупает золото.Оно всегда в цене.Создаст свой финансовый резерв наподобие в США.Бизнесмены- будут брать кредиты у ОАО.Практичнее чем на Западе.Взглянуть бы одним глазком на Устав этого общества.

Уважаемые участники форума! В связи с засильем СПАМа на страницах форума мы вынуждены ввести премодерацию, то есть ваши сообщения не появятся на сайте, пока модератор не проверит их.

Это не значит, что на сайте вводится новый уровень цензуры - он остается таким же каким и был всегда. Это значит лишь, что нас утомили СПАМеры, а другого надежного способа борьбы с ними, к сожалению, нет. Надеемся, что эти неудобства будут временными и вы отнесетесь к ним с пониманием.

Добавить сообщение

Опрос

Чем окончится вооруженный конфликт ХАМАСа и Израиля?

Stringer.Слухи

- Навальный оставил мемуары.Алексей Навальный написал автобиографию перед смертью, которая будет опубликована в этом году, сообщила в четверг его вдова Юлия Навальная, раскрыв существование текста, о существовании которого знало только его ближайшее окружен

- Чемпион по созданию слухов Валерий Соловей умер вчера в своей панельной пятиэтажке на окраине Львова

- Собчак из Литвы передала на волю маляву

- Украсть все и сесть

- Рецепты Путина

Stringer: главное

Юлия Навальная не справилась с ролью вдовы героя

Юлия Навальная не справилась с ролью вдовы героя. Вместо того чтобы лететь за Полярный круг разыскивать тело мужа, эта женщина вылезла на трибуну Мюнхенской конференции по безопасности и улыбаясь сделала заявление, что поднимет знамя мужа и возглавит...чт

mediametrics.ru

Stringer.Top-10

- Юлия Навальная не справилась с ролью вдовы героя

- В колонии "Полярный волк" внезапно умер Алексей Навальный

- Никита Исаев умер в поезде

- Новые русские сенсации

- Невозвращенцы

- Почему Быков и Акунин купились на розыгрыш?

- Прибыль - три миллиарда

- Скандал из-за сына Владимира Соловьева

- Могильный холод

- ЗА ЧТО И ПОЧЕМУ ВОЮЕТ РОССИЯ С УКРАИНОЙ?